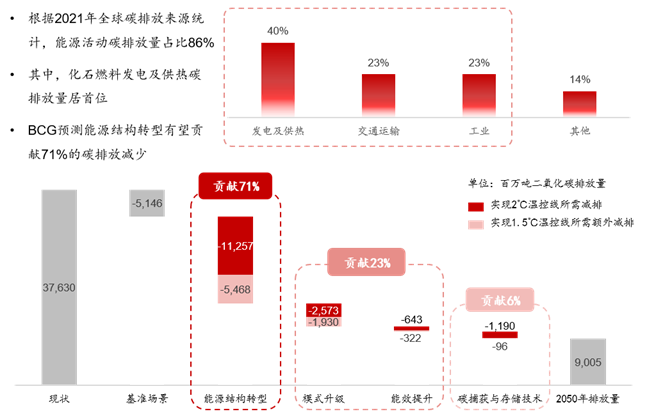

为实现“碳达峰、碳中和”目标,能源转型是必然趋势。「氢能」由于其极佳特性,有望迎来能源化机遇,配合电能成为未来终端能源的主要载体,在储能、交通、工业领域发挥重要作用。

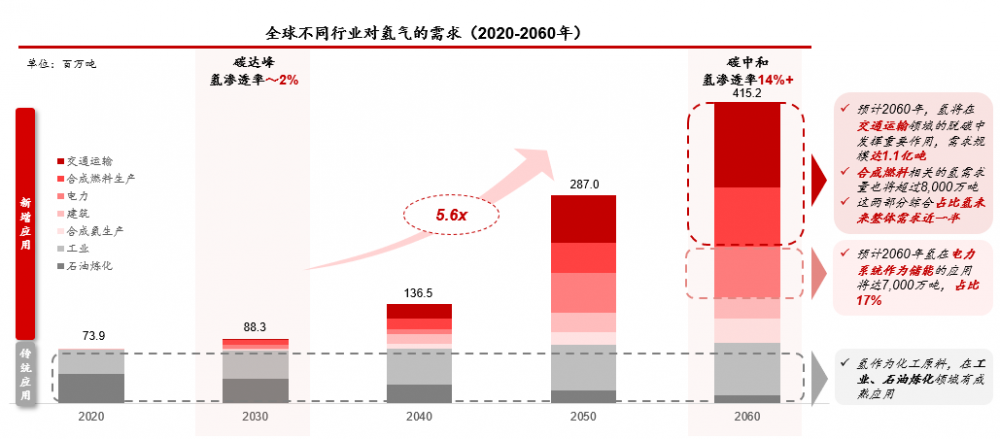

碳中和大背景下,能源的清洁性愈发重要,氢在可再生能源对化石能源的替代过程中将起到必要的辅助与补充作用,预计2060年全球氢气需求规模将达约4.2亿万吨

2022年我国针对氢能产业链出台了更加明确的政策支持,顶层设计与地方规划聚焦“制储运加用”,自上而下驱动氢能产业集群加速发展,我国氢能产业正处于强政策驱动的红利窗口期

目前氢能行业仍处于发展初期,未来产业链各环节的发展路径不定,市场对于上游制氢的技术创新、下游用氢的规模化进程、以及中游储运需求的增量节奏都有不同的判断,催生诸多非共识的投资机会

当下投资的核心关注点主要聚焦于上游制氢端各技术路线的降本增效、中游储运环节的技术创新和产品落地、以及下游用氢端产品的市场化和规模化放量进程,除此之外,各环节核心零部件的国产替代亦是企业冲出重围的竞争点

不同类型的投资机构策略不尽相同,VC更关注潜在的颠覆性技术,PE倾向以规模为导向选择标的,地方政府背景投资人因地制宜,投资主要以城市落地为主,产业方则采取“All-in”策略,针对“制储运加用”各环节广泛覆盖不同的技术路线,“多条腿走路”以保证占据一定先发优势

01、为什么要关注氢

能源是国民经济的命脉,是人类生存和发展的物质基础,全球78%的能源消耗来自化石能源。煤炭推动了工业革命,石油的开发带动了汽车、航空、航海、军工业、重型机械、化工等工业的进一步发展。然而,能源活动造成的碳排放问题在过去几十年引发了全球变暖、极地冰川融化、极端天气频发等严重后果,能源的“环保性”变得愈发重要。为此各国纷纷出台“碳中和、碳达峰”政策,截至2022年11月,已有136个国家做出了碳中和承诺。

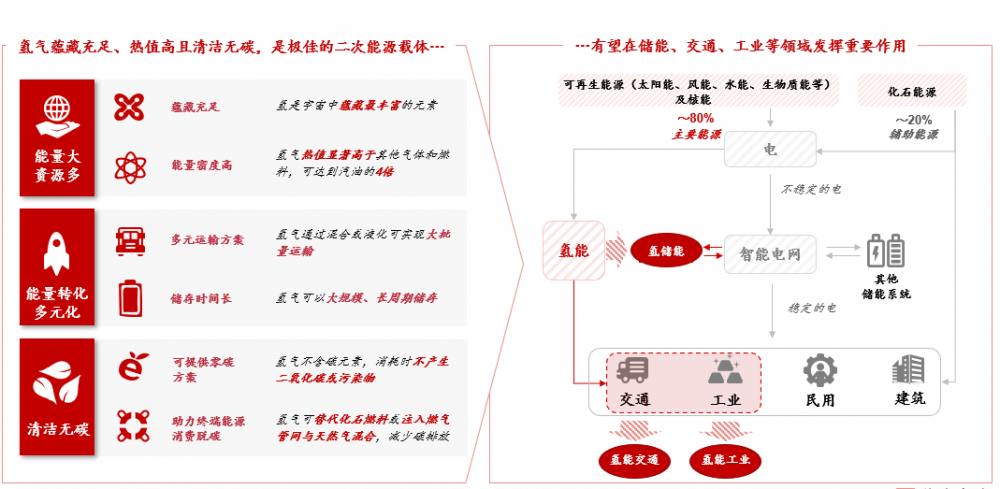

与此同时,俄乌战争的爆发、美西方对俄全面制裁,引发全球能源危机。颠覆能源地缘政治格局的目标进一步加速各国发展可再生能源。氢是宇宙中最小的分子,蕴藏丰富、热值高且清洁无碳,是极佳的二次能源载体,被誉为新一代“零碳石油”。IEA预测,2050年氢将在全球终端能源体系中占比约10%,氢有望迎来能源化机遇,将配合电能成为未来终端能源的主导载体。

氢的重要性体现在它能在许多电力无法触达的领域帮助实现脱碳,与电力形成互补格局——

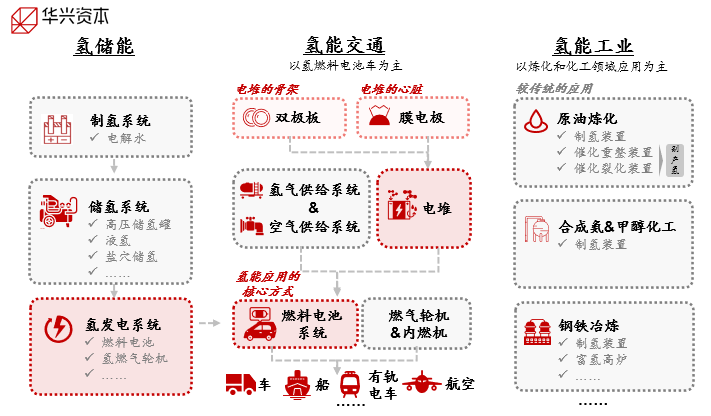

泛储能领域,氢储能可以充分耦合可再生电力的波动性,并实现其他储能手段难以两全的跨地区+大规模长时储能。光伏、风能等可再生能源发电后,一方面,绿电可以通过特高压由资源中心运输到负荷中心进行电解水制氢,或直接就地电解水制氢进行消纳。另一方面,绿电亦可通过氢的长时储能应用,由电转换为氢或者氨、甲醇等其他形式进行储存,再在必要时转化为电或者直接作为能源使用,与火电共同承担起电力调峰的作用。

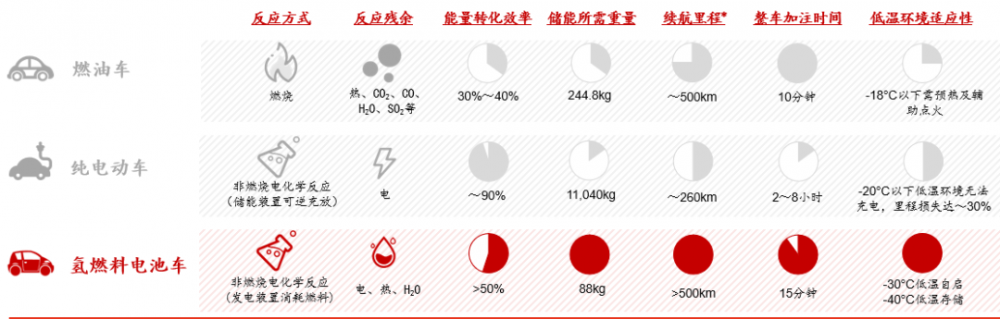

交通领域,氢燃料电池车是目前氢能最为主流的应用。与燃油车相比,氢燃料电池能量转化效率高,运行中零排放,为交通场景提供了重要的减排方案。而与其他新能源车相比,氢的热值高,因此氢燃料电池较锂电池重量轻,同时氢燃料电池续航里程更长、加注时间更短,没有电动车的里程焦虑,用于长途重卡能发挥显著优势。

除了重载运输,氢可以在电动化难以企及的火车、船舶、航空等领域进行深度脱碳。

2021年我国就开始试运行氢动力火车,利用燃料电池系统代替传统内燃机,噪音小且碳排放显著降低。

航空领域,氢动力飞机如果使用燃料电池,相较传统化石能源方案可减少75%~90%的碳排放,如果在燃气涡轮发动机中直接燃烧氢气则可减少50%~75%的碳排放,如果使用氢制成合成燃料则可减少30%~60%的碳排放。

在航运领域,氢燃料电池技术可实现内河及沿海船运电气化,零碳氢气合成氨等新型氢基燃料则可助力远洋船运脱碳。

工业领域,氢气原本就已经有较长的应用历史,目前全球超过80%的氢气都作为原料或还原剂用于化工及石油炼化行业。但是目前用于工业的氢气都是“灰氢”,即化石燃料制氢或工业副产氢,制备的过程伴随着高碳排,未来氢能在工业领域的应用首当其冲就是用清洁氢代替灰氢在传统的工业应用中起到脱碳的作用。

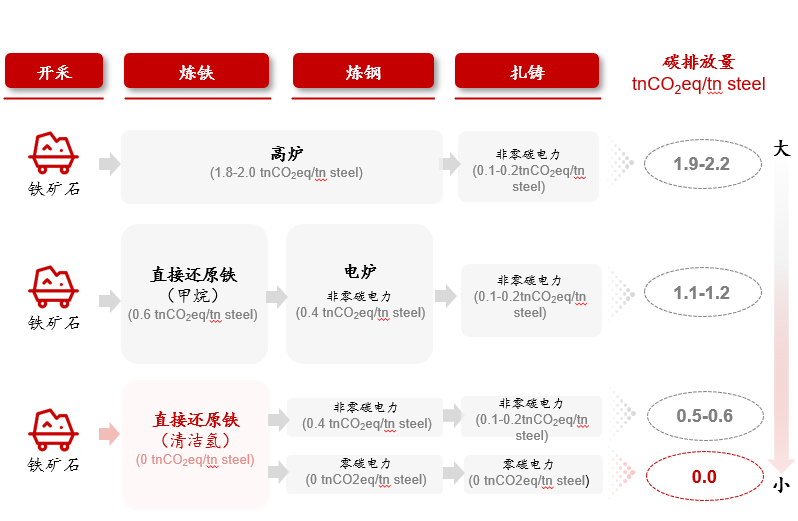

除此之外,清洁氢还能代替化石能源作为还原剂助力原本难以降碳的石化、钢铁等行业深度脱碳。以钢铁行业为例,目前全球大部分的钢铁使用传统的高炉工艺,即通过焦炭对铁矿石进行还原,生产过程中将产生大量的二氧化碳排放,但如果使用直接还原铁工艺(DRI)+电炉作为高炉炼钢的替代方案,利用氢气替代焦炭,钢铁生产过程中的碳排放将大大降低,在理想的绿电+清洁氢的情况下,甚至可以达到零碳排。

综合来看,除了在传统工业领域应用中进行灰氢的存量替代,随着氢的能源化属性增强,其在交通、电力等领域的新增市场也随之显现,需求将迎来巨大增量,形成一个万亿级的庞大赛道。IEA预计,2060年全球氢气需求规模将达约4.2亿万吨,总需求将增长5.6倍。其中,预计超过50%的需求将来自交通运输及合成燃料,近17%将来自于电力系统的泛储能应用。

02、现在是创业投资的好时机吗

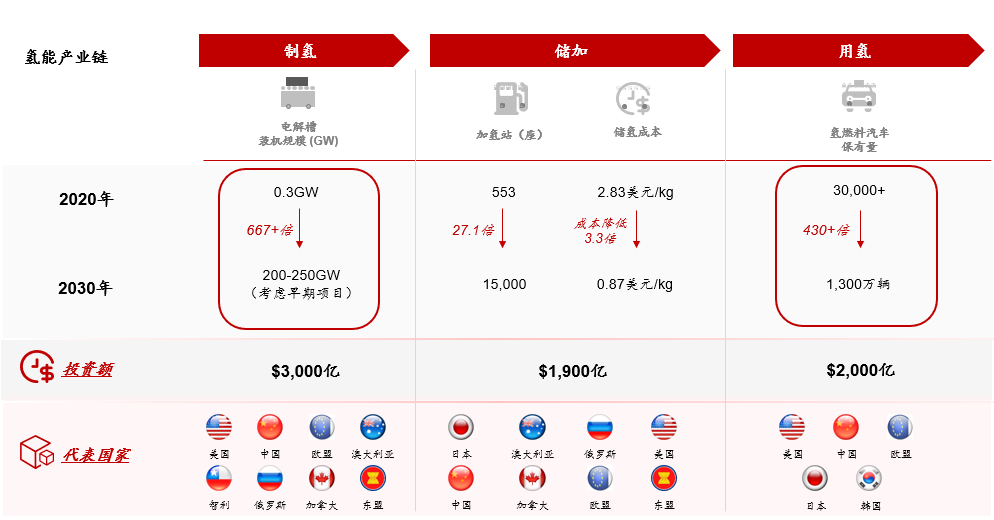

目前全球范围内氢能的政策东风正盛。截至2022Q3,全球已有33个国家将氢能纳入国家能源体系,氢能领域宣布建设大型氢能项目数超过680个,直接投资金额高达2,400亿美元,覆盖制氢、储加、用氢全产业链。在政策加持下,2020-2030年是氢能产业发展的黄金十年,各国将累计投入超万亿美金。其中,欧盟发力氢能态度最为坚决,已公开氢能建设项目超300个,重点布局工业和交通领域的氢能应用。

中国自2021年起加速氢能全产业链建设,国务院首次明确氢能在实现碳达峰、碳中和目标中的战略地位,统筹推进“制储输用”全产业链发展。2022年,国家发展改革委、国家能源局联合印发了《氢能产业发展中长期规划(2021-2035年)》,确立氢能是未来国家能源体系的重要组成部分,也是用能终端实现绿色低碳转型的重要载体,《规划》作为我国首个氢能产业的中长期规划,对产业的整体发展做出了顶层设计,联合循序加码的各类国家层面细化政策为各省市的具体规划提供了方向性乃至量化指引(比如氢燃料电池车数量、加氢站数量等)。

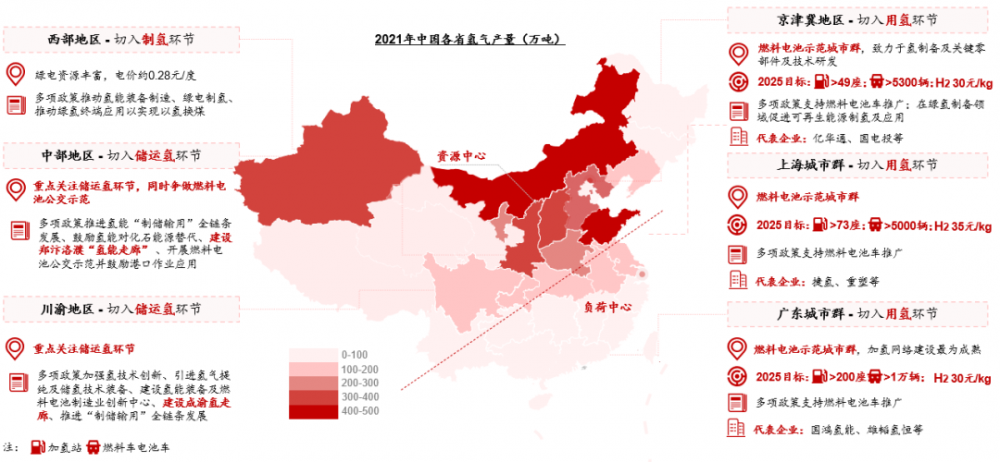

2022年以来,可以明显感受到各地区氢能产业相关的政策指引正在提速。目前,全国已经累计有20多个省份发布氢能规划和指导意见共计200余份,覆盖氢能全产业链的产业集群初现雏形。

(资料来源:公开信息,华兴资本分析)

基于政策规划、资源禀赋、下游消纳能力等因素的差异,我国各氢能产业集群的侧重点也不尽相同,各地方给予制氢、整车、加氢、核心零部件等环节不同程度的补贴,进而降低氢在不同环节的成本,有针对性地吸引更多企业入场,我国的氢能产业发展也因此显现出区域性特征。以集群内的产业发展为锚点,未来各集群之间的相互配合将构建全国性的规模化氢能网络。

虽然我国大力发展氢能也就是近两年的事情,但在政策的扶持下,氢能产业很可能再次复刻我国在光伏、锂电等领域的逆袭之路,因此政策红利期的当下是提前布局氢能产业链各环节的关键时点。

3、圈内人怎么看?

从融资数据来看,过去几年国内氢能相关的整体融资规模以及融资数量正以较快的增速增长,2022当年的融资数量相较于2020年近乎翻了一倍,不仅越来越多的创业公司切入氢能的各个细分赛道,很多上市公司也在积极布局,吸引投资人加强下注力度,投资热度处于高位。

*注:融资规模为根据当期平均单笔融资金额估算调整数据,平均单笔融资金额的计算不包含未披露数据;数据截至2022年12月31日;

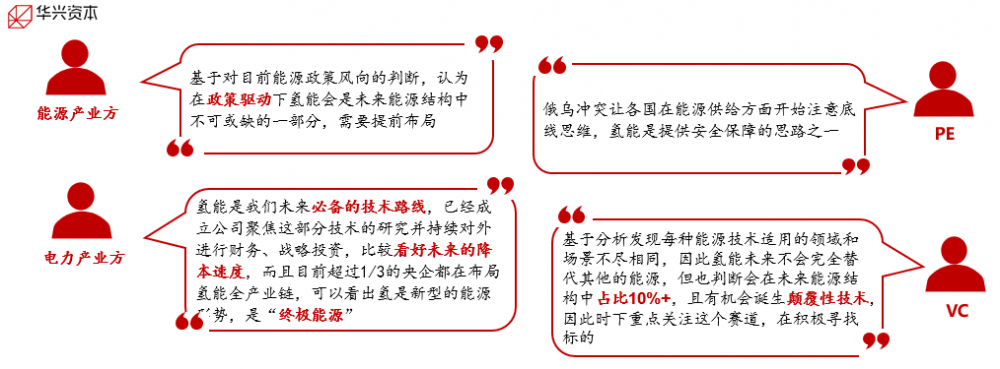

我们也深入访谈了市场中不同背景的投资人,就氢能未来的发展确定性、发展路径以及投资逻辑进行了讨论:

1)“在未来的能源结构转型进程中,氢能是终极路线还是机会路线?”

投资人普遍认为在政策风口愈吹愈劲、能源安全重要性逐渐凸显的驱动下,氢能将会是终极路线之一,形成一个万亿级、有潜力催生多家上市企业的庞大赛道,赛道未来发展的确定性较强。但目前整个行业尚处于起步阶段,投资机构对于入局的时间点缺乏共识,部分机构已经开始积极布局,部分机构暂时持观望态度。

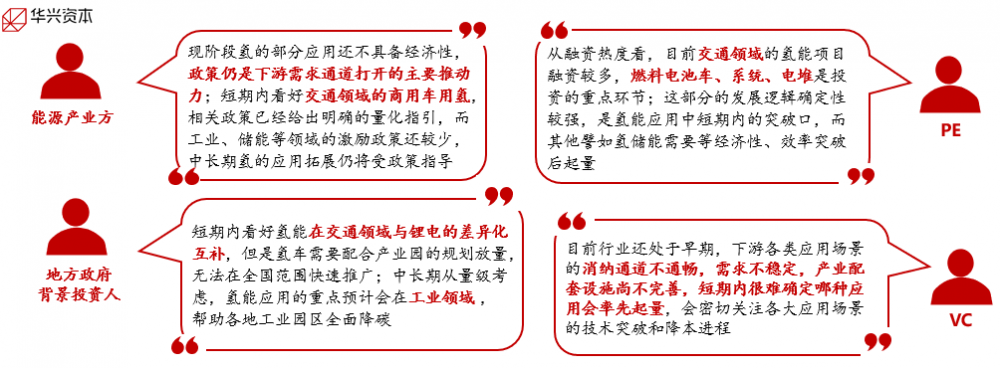

2)“如何看待氢能在下游各类应用场景中的发展路径?”

投资人普遍认为未来的能源结构重在多能互补,在各类应用场景不存在“谁必将替代谁”的绝对逻辑,但未来氢能的综合化应用前景已经成为市场共识。短期内,政策主要以交通领域应用为抓手扶持氢能产业链,氢能在交通领域尤其是重卡、船舶等环节会得到快速渗透,有望率先实现商业化。中长期各类投资人对于氢的各类应用场景的研判各不相同,但是政策指引和经济性是判断的主要决定因素。

3)“针对氢能产业链各环节不同节奏的发展会选择怎样的布局策略?”

现阶段产业投资人在明确的政策指引下是最为积极布局氢能赛道的投资人,制储运加各环节都会进行多技术路线布局,采用“All-in”策略,其他的各类投资人则各有偏重。

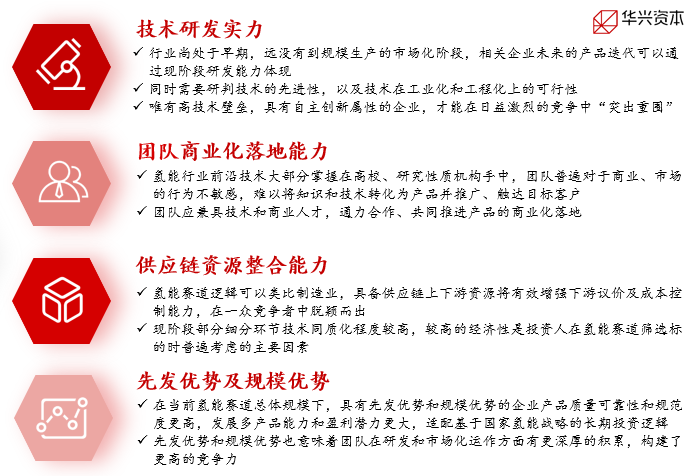

4)“氢能赛道项目的估值看重什么因素?”

综合来看,氢能可以类比制造业,供应链资源整合和降本能力是目前已经步入产业化阶段的技术路线的相关企业的核心竞争力。同时,因为赛道尚处于早期阶段,技术研发能力和商业化进程是投资人重点考量的因素。

04、有哪些创业投资机会

由前文的市场调研可以看出,氢能是少数重要而非共识产业,未来中国的氢能源产业注定成为一个万亿级的市场,产业链各环节都存在大量创新与投资机遇。

1.制氢环节——长期可再生能源制氢占据主流,制氢技术的降碳、提效、规模化降本是创新及投资重点

前面提到,氢的重要性在于降碳,但其实现实是我国制氢主要以化石燃料制氢和工业副产氢为主,碳排放极高,这也是当年Elon Musk质疑氢能的主要原因:人类为了制氢反而消耗了更多化石能源,与双碳目标下对能源体系进行深度脱碳的初衷相违背。因此从制氢源头进行脱碳是氢能产业未来发展的核心,其终极就是大力发展可再生能源制氢。而在现有的可再生能源制氢技术路线中,相较于还在实验室阶段的光解水和生物质制氢,电解水制氢是距离产业化最近的选项。

(资料来源:《中国氢能产业发展报告(2020)》,《煤制氢与天然气制氢成本分析及发展建议》,《电解水制氢成本分析》,华兴资本分析,数据截至2021年)

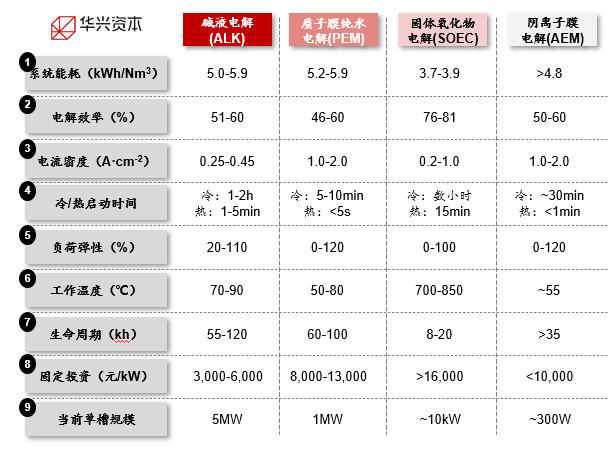

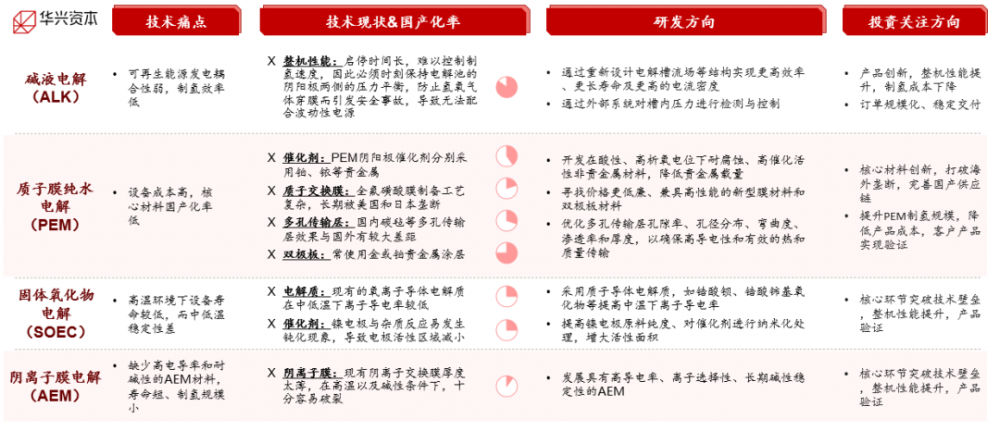

电解水制氢也有很多种技术路线,目前已经步入产业化阶段的主要是ALK和PEM,也是中短期投资的主要落脚点。传统碱液电解(ALK)技术相对成熟,投资成本低,寿命长,单槽规模大,适合大规模工业化制氢,但可再生能源制氢场景下,其绿电耦合性和电流密度需增强。而相对的,质子膜纯水电解(PEM)的制氢效率与电耦合性较好,但因使用贵金属催化剂等材料导致成本偏高,材料体系有待优化,更适用于便携制氢和可再生能源离网制氢。

其他的技术路线仍在实验室阶段,尚需资本投入和研发沉淀,比如固体氧化物电解(SOEC)虽然效率高,热机状态动载性能好,但需要高温热源,且设备投资大、寿命短,从实验室转向产业化应用仍需跨越较多挑战,阴离子膜电解(AEM)采用非贵催化剂和高性能阴离子膜,兼具低成本、高电流密度、高电耦合性等优势,但大面积阴离子膜的研制还需要较长周期。

可以看出,目前制约制氢环节发展的三座大山是成本、效率和规模化量产能力,现有的几类技术路线各有优劣,未来谁能够更快克服自身的劣势将成为资本关注的重中之重。就拿距离产业化较近的ALK和PEM来说,ALK系统启停时间长,难以控制制氢速度,因此是否能够通过重新设计电解槽流场等结构系统层面的增效是值得关注的方向。而PEM未来则需要关注核心材料国产化降本路径,从而摆脱高成本对其推广造成的桎梏。

(资料来源:《质子交换膜水电解制氢技术现状与展望》,《碳中和背景下先进制氢原理与技术研究进展》,《中国制氢技术的发展现状》,GGII,华兴资本分析)

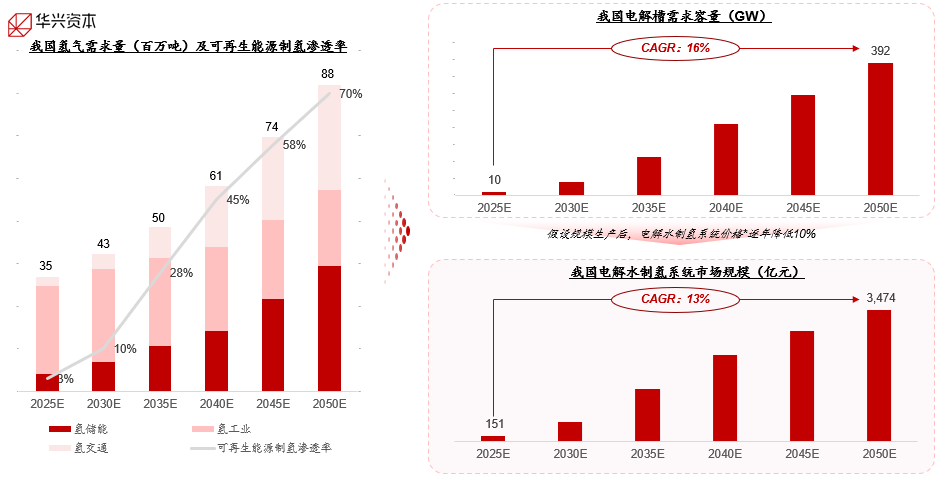

未来随着绿电成本下降、电解水制氢技术提升、制氢系统智能化水平提升,制氢的三大成本项有望持续下降,预计最早2030-2035年可再生能源电解水制氢价格有望与煤制氢价格持平,迎来大规模替代化石燃料制氢的拐点。因此,2020-2030年是可再生能源电解水制氢的黄金发展10年,预计技术迭代及电解水制氢系统的批量出货部署会推动制氢成本降低超2倍。

随着成本下降,绿氢渗透率将持续上升,预计2050年我国可再生能源制氢供给超6,000万吨,对应电解槽容量约400GW,市场规模至少3,500亿元。

(资料来源:《双碳目标下我国能源电力系统发展前景和关键技术》,《碱性水电解制氢技术综述及展望》,《中国氢能源及燃料电池白皮书》,《中国氢能产业发展报告(2020)》,华兴资本分析)

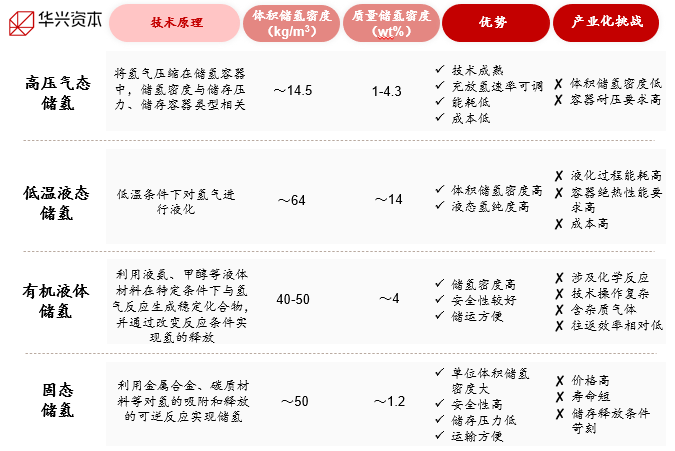

2.储运加环节——目前我国储氢以高压气态储氢为主,未来储氢的技术迭代和加氢站设备的全面国产化替代是储运环节的创新及投资重点

氢储运的核心是在安全的前提下保证高效率和经济性。但目前我国最主流的高压气态储氢效率较低,即使是通过结构和材料的迭代将工作压力提升到70MPa的IV型瓶也不过5%左右的质量储氢密度,也就是说为了储存和运输小部分的氢,实质需要运输比氢重得多的储氢瓶,大大拉高了成本。即使制氢成本被压缩到了一定程度,只要氢气储运成本居高不下,我国氢能发展就仍然会被严重制约。

因此长期来看,氢储运领域最重要的就是降本增效。一方面,高压气态储氢技术会朝着轻量化、高压化方向发展,通过提升单位储氢密度来提高储氢效率,另一方面,新技术的探索也必不可少:

低温液态储氢:能耗较高但可实现较高储氢密度,且近期我国已发布液氢生产、贮存和运输的国家标准,推动液氢的民用落地

液氨:氨的体积能量密度是液氢的两倍,将氢转换为氨可以进一步降低储运的能量消耗,是具备储运可行性的储氢介质,但目前鲜少有公司真正实践氨在氢能产业链中的应用

固态储氢:储氢效率较高但目前仍处于技术攻关阶段,阶段较为早期

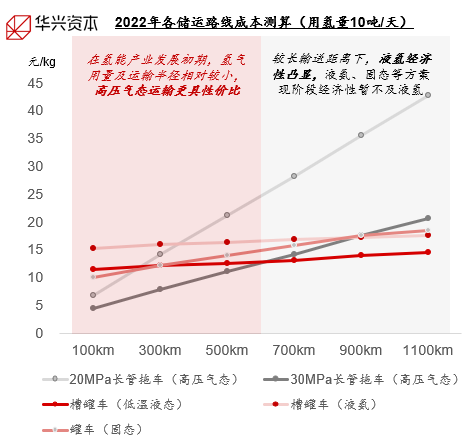

除了技术本身以及产业化进程层面的差异,不同输送距离下各储运方案也呈现出明显的经济性差异,比如在500km以内的短距离运输场景中高压气态的方案最为经济,且随着压力的提升,效率变高的同时成本也越低,而大于500km的中长距离,高压气态的成本将大幅上升,液氢则成本更低。因此,未来基于技术突破、规模化应用,短距离高压气态储运有望持续降本,远距离输送方案亦将具备经济性,构建千亿级氢能储运市场。同时,如何配合氢能整体产业链的规模化发展进程及时有效地发展不同的氢储运技术路线也是目前全产业面临的挑战。

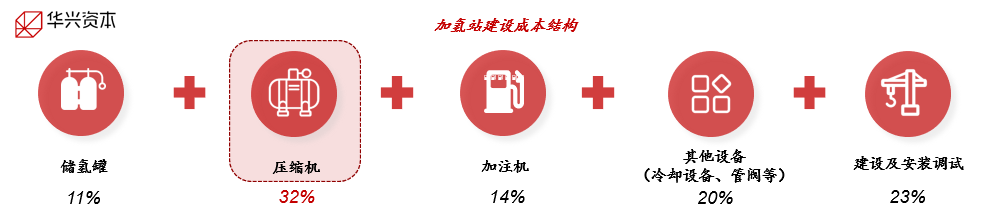

在储运之后,加氢站是氢触达终端应用的最后一环,目前我国加氢站在设备层面的全面国产化替代是降本关键,也是快速铺设加氢站网络的先决条件。纵观加氢站的成本项,大部分核心装置已基本实现国产化,但氢气压缩系统进口依赖程度高,是短期的发展方向之一。

国内压缩机从技术角度来看,以隔膜和液驱压缩机为主;从应用场景的角度来看,在大氢源端和加氢端都有应用。氢源端压缩机要实现降本势必会向更大标方的制氢排量进阶,而为了使得车辆有更长的续航里程和更优的经济性,未来加氢站及应用端燃料电池车起量后站端的压缩机亦需往高压力、大排量发展。在技术角度,压缩机需解决核心零部件和高压临氢材料氢脆的挑战,同时仪表盘、阀门等材料类也可着重进行国产替代。

3.用氢环节:以交通领域的燃料电池车发展为先导,重点关注燃料电池技术迭代和零部件全面国产化替代

如前文所述,氢的应用主要在泛储能、交通和工业三大领域,其中,在政策明确的量化指引下,尤以交通领域的应用发展最为迅速,同时氢的能量密度高、续航里程长,在长续航重卡领域也打开了刚性需求。与燃气轮机和内燃机相比,氢燃料电池系统在我国的商业化进程较快,因此氢燃料电池系统及其八大零部件是市场在现阶段氢的下游应用里主要关注的方向。

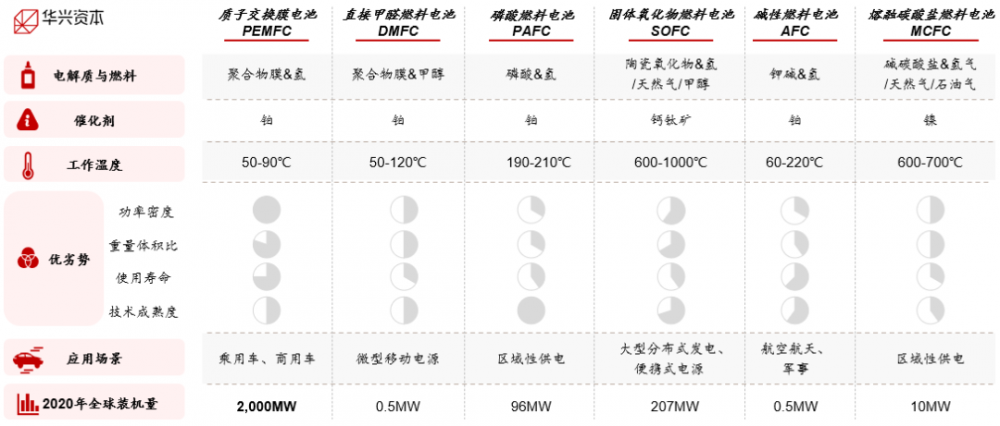

燃料电池系统是最靠近终端的产品,目前已在多个示范集群形成区域头部集团,关注头部企业的放量和盈利情况,关注成长中企业的产品性价比差异及应用场景差异。我国重点发展PEMFC和SOFC电池,PEMFC具有功率密度大、可低温快速启动、体积小重量轻、寿命长的优势,且对氧化剂要求低,空气即可作为氧化剂,是目前技术最成熟、装机量最大的燃料电池路线,而SOFC则在商业化初期,有机会诞生新的行业龙头公司。

以PEMFC为例,目前系统整体以及电堆的降本增效、核心零部件的材料和工艺体系创新是值得关注的重点。尤其是膜电极中催化剂、质子交换膜和气体扩散层的国产替代率仍然较低,是短期国内企业需要攻关的主要方向。

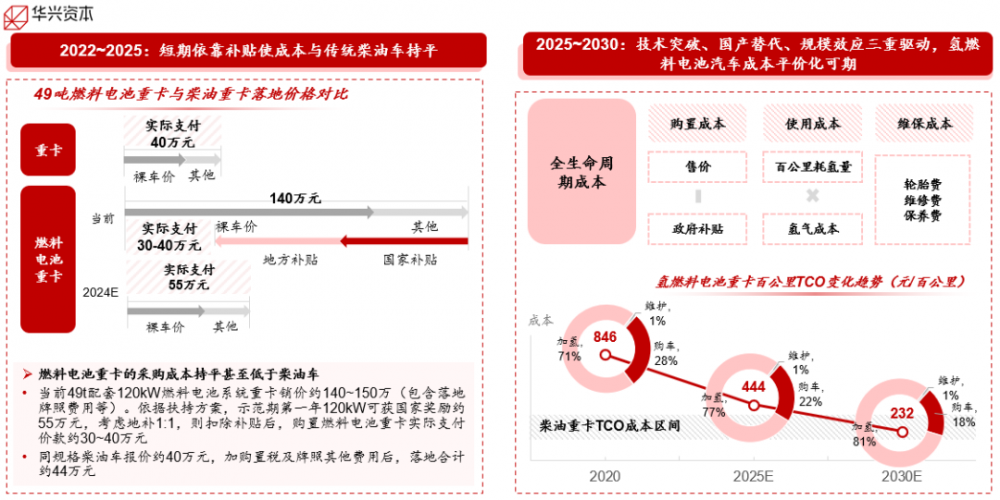

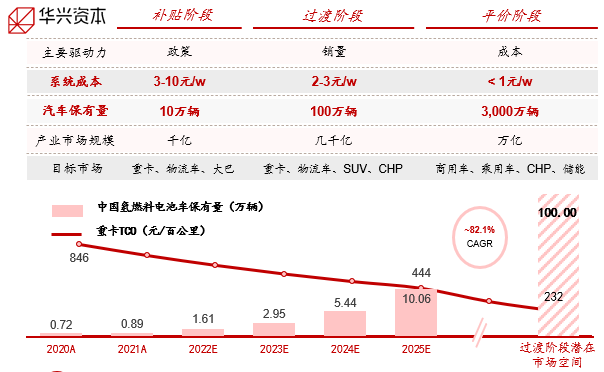

抛开技术不谈,我国的燃料电池产业的商业逻辑是量和价的正反馈。政策率先推动燃料电池的装机量上涨,大规模放量又推动成本下降,直到燃料电池在重卡领域的全生命周期成本与传统燃油重卡相比具备竞争力就不需要补贴,而是依靠自发性需求驱动市场化的竞争。需求带动量接着上升,再进一步带来成本的下降,量价不断的循环持续推动市场增长。经测算,2025年之前在补贴的支持下氢燃料电池重卡的购置成本可与柴油重卡持平,补贴退坡后,2030年氢燃料电池汽车成本可实现平价化。

以规模效益、国产化、技术进步等因素带来的成本下降为抓手,未来氢燃料电池车的保有量将快速上升,预计系统成本降低到2~3元/w时氢燃料电池车的保有量可以突破100万辆,对应千亿乃至万亿的市场规模。

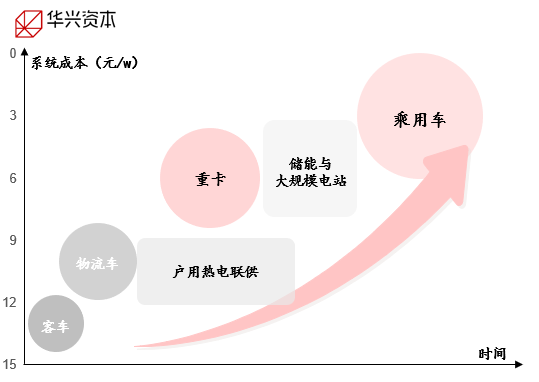

有专家预计到2028年前后,燃料电池发动机成本可以降到10万元甚至更低,产业会从重卡领域进入到乘用车,对价格和空间不敏感的乘用车细分市场率先实现燃料电池替代。届时将是燃料电池、锂电池的混合系统,100KW的燃料电池系统协同5~10度电的锂电就可以实现短时加氢、长距离续航的效果。也就是说,随着成本下降,燃料电池会不断打开一个新市场,从重卡到乘用车,乘用车从大车到小车,从贵的车到便宜的车。

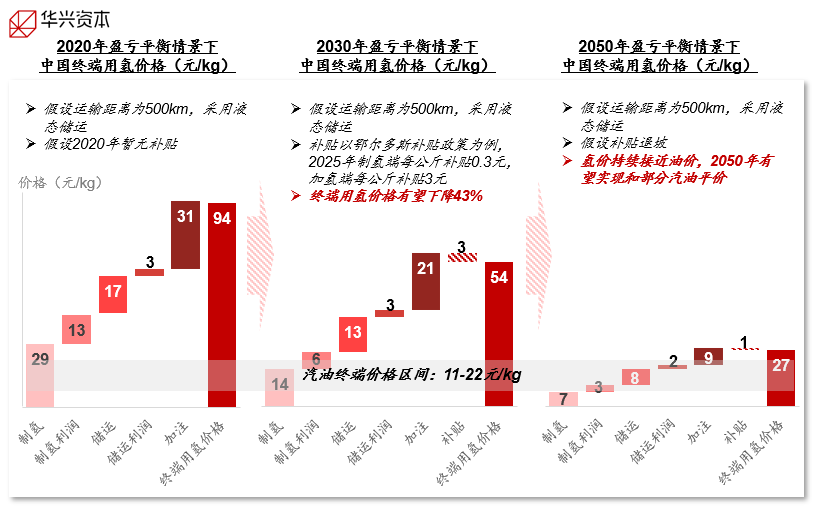

最后,结合制氢、储运、加氢、用氢几大环节的降本预期,我们也测算了我国终端用氢价格的下降趋势。在加氢站盈亏平衡的前提下,我国终端用氢价格有机会和汽油持平,如果就近消纳、减少储运成本,则平价的拐点会更早到来。氢价格下降的同时中国加氢站数量也将高速增长,到2030年将突破千余座,进一步推动用氢需求爆发。

5、结语

在能源结构力求转型的当下,我们无疑是站在了一个充满变革的十字路口。虽然氢的能源化并不会一蹴而就、立竿见影,但无论是政策端持续加码的风向,还是产业链上中下游各环节不断地技术突破、降本提效,都让我们确信这是一个确定性极高的万亿赛道,而现在就是见证这一切变革开端的时点。我们相信随着产业内企业坚持不懈的探索,以及资本端的强势加持,氢能赛道将迸发出无限的可能。