氢能是氢气与氧气化学反应时释放的化学能,具有热值高、清洁可再生、应用场景广泛等特性。发展氢能产业是推动能源转型、实现“双碳”目标、培育发展新动能的重要举措。2022年3月,氢能产业发展中长期规划正式出台,明确氢能是未来国家能源体系的组成部分和战略性新兴产业的重点方向。短期来看,我国氢能供应链、产业体系和政策制度环境将逐步完善,助力工业绿色转型。长期而言,随着氢能技术加速攻关、制氢结构不断优化、基础设施逐步完善,用氢成本将大幅下降,进而推动氢能在氢燃料电池等更多应用场景的逐步渗透。

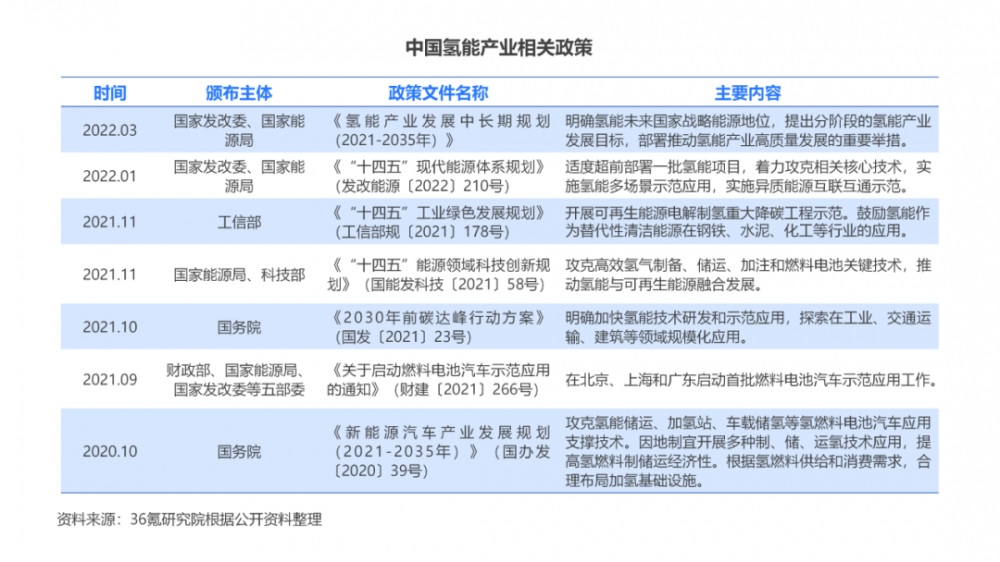

政策环境:首个中长期规划出台,我国氢能产业迎来发展新机遇

氢能是一种来源丰富、绿色低碳、应用广泛的二次能源,是助力实现碳达峰、碳中和目标,构建清洁低碳、安全高效能源体系的重要载体。近年来,国务院、发改委、能源局等陆续出台行动意见、发展规划等政策文件,促进氢能产业高质量发展。2022年3月23日,国家发改委和国家能源局印发《氢能产业发展中长期规划(2021-2035年)》,明确氢能是未来国家能源体系的组成部分和战略性新兴产业的重点方向,并提出分阶段的氢能产业发展目标,规划至2035年形成氢能产业体系,构建涵盖交通、储能、工业等领域的多元氢能应用生态。

技术环境:政府与企业形成研发合力,推动关键技术国产自主化

一方面,政策明确了实现氢能关键核心技术自主可控的目标愿景。2021年2月,科技部印发《关于对“十四五”国家重点研发计划“氢能技术”等18个重点专项2021年度项目申报指南征求意见的通知》,提出围绕氢能绿色制取与规模转存体系、氢能安全存储与快速输配体系、氢能便捷改质与高效动力系统以及“氢进万家”综合示范4个技术方向开展技术攻关工作。另一方面,重点企业如中国石化、中国石油、国家能源集团、国家电投、中船重工、东风集团、一汽集团、中国中车和宝武集团等,积极布局相关氢能产业链,在绿氢制取和储能、加氢站工艺控制系统、氢燃料电池发动机等方面取得一批技术研发和应用示范成果。

市场规模:“双碳”目标推动产业高速增长,产值规模将达万亿级

近10年来我国氢气产量保持连续增长,已成为世界第一产氢大国。2020年9月,“双碳”目标的提出带动氢产量快速提升,2021年我国氢能产量达3,300万吨,同比增长32%。与此同时,以燃料电池为代表的下游需求强势增长,带动氢能市场规模快速扩张。根据中国氢能联盟数据,2020年中国氢能行业市场规模为3,000亿元,预计至2025和2035年,氢能行业产值将分别达1万亿和5万亿规模。

氢能上中下游技术研发竞争格局

一、上游技术研发竞争格局

1.制备技术研发竞争格局

• 电解水制氢

电解水制氢由于设备简单,工艺流程稳定且不产生任何污染,是当前制氢领域的热点技术,并且专利申请总量和增长速度均高于其他制氢技术。故本研究在制氢技术中选择电解水制氢方法进行竞争格局分析。根据智慧芽全球专利数据库检索发现,电解水制氢技术专利数量排名前10的申请人分别是中国华能集团清洁能源技术研究有限公司、中国科学院大连化学物理研究所、华能集团技术创新中心有限公司、四川华能氢能科技有限公司、深圳氢爱天下健康科技控股有限公司、清华大学、四川华能嘉陵江水电有限责任公司、华能明台电力有限责任公司、四川华能涪江水电有限责任公司、四川华能太平驿水电有限责任公司。

从主要专利申请人的类别来看,国内在电解水制氢技术领域的主要机构是以华能集团为代表的能源科技公司和科研院所。

其中,中国华能集团在电解水制氢领域处于领先地位,下属的两个科研性质子公司分别持有相关专利117件和72件,占前10名专利总量的32.3%。此外,华能集团间接持股5家地方分公司均上榜,体现出华能集团在国内电解水制备技术的“头部”化领先趋势已经形成。从专利申请的年度分布趋势来看,技术起步是从21世纪开始逐渐发展起来的。国内最早的专利申请可追溯至天津大学于2002年申请的(CN1290220C)电化学铝-水储氢、制氢的方法及设备。此外, 2017年后各机构在该领域的专利申请逐渐增多。

• 化工原料制氢

根据智慧芽全球专利数据库检索分析,化工原料制氢技术专利数量排名前10的申请人分别是上海合既得动氢机器有限公司、中国石油化工股份有限公司、中国科学院大连化学物理研究所、浙江大学、福州大学、广东合即得能源科技有限公司、江苏大学、华南理工大学、天津大学、西安交通大学。

从主要专利申请人的类别来看,国内在化工原料制氢技术领域的主要机构多为院校、能源科技公司和油气公司;其中院校机构占到申请人数量的6成。而企业申请人中,上海合既得动氢机器有限公司和广东合即得能源科技有限公司均属于同一法人名下,分别持有相关专利103和76件,占前10专利总量的24.32%。从专利申请数量的年度分布趋势来看,技术起步是从21世纪逐渐发展起来的。最早是由中石化和大连化物所于2002年申请的(CN1253368C) 一种炼油与气化相结合的工艺方法、(CN1506300A) 一种钌基氨分解制氢氮混合气催化剂及其制备方法、(CN1506299A)一种镍基氨分解制氢氮混合气催化剂的制备方法和应用。其次,2011年后主要研发机构在该领域的专利申请逐渐增多。值得注意的是, 2020年之后上海合既得和广东合即得科技在该领域没有任何的专利申请。

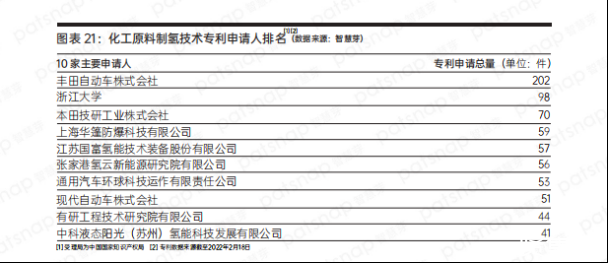

2.储运技术研发竞争格局

高压气态和高压液态储运方式由于适用场景广,成本低,是现阶段国内应用最广泛的储运方式。专利申请总量和增长速度均高于其他储运方式。故本研究在储运技术中选择高压储运方法进行竞争格局分析。根据智慧芽全球专利数据库检索分析,高压储运技术专利数量排名前10的申请人分别是丰田自动车株式会社、浙江大学、本田技研工业株式会社、上海华篷防爆科技有限公司、江苏国富氢能技术装备股份有限公司、张家港氢云新能源研究院有限公司、通用汽车环球科技运作有限责任公司、现代自动车株式会社、有研工程技术研究院有限公司、中科液态阳光(苏州)氢能科技发展有限公司。

从主要专利申请人的类别来看,国内在高压储运技术领域的主要机构多为整车厂和源科技公司。丰田、本田为主的头部车企出现其中,足见车企对于高压氢气储运技术的重视程度,而国内车企在此技术领域则没有企业上榜;其中丰田汽车非常重视在国内该领域的技术布局,其专利申请数量占前10的27.63%,数量远超第二和第三名专利申请总和。其次,国外机构在该领域的中国布局较早,丰田和本田在内的几家头部车企于2003-2014年在该领域申请了大量专利,而国内相关科研机构在高压储运技术研发起步最早可追溯至浙江大学2002年申请的专利号为(CN1133489C)浆状储氢材料。此后,直至2018年国内企业才在该领域的技术研究有最新进展。值得注意的是,上海华篷于2014年申请59件专利后再无相关专利申请。

3.加注技术研发竞争格局

由于我国广泛采用站外加氢模式,所以本研究针对站外加氢技术进行竞争格局分析。根据智慧芽全球专利数据库检索分析,站外加氢技术专利数量排名前10的申请人分别是丰田自动车株式会社、上海氢枫能源技术有限公司、张家港氢云新能源研究院有限公司、江苏国富氢能技术装备股份有限公司、乔治洛德方法研究和开发液化空气有限公司、上海舜华新能源系统有限公司、本田技研工业株式会社、北京航天试验技术研究所、现代自动车株式会社、株式会社神户制钢所。

从主要专利申请入的类别来看,国内在加注技术领域的主要机构多为整车厂和能源科技公司。其中在中国受理的前10申请人中,国外企业占半席,丰田、本田、现代三家头部车企位列其中;而丰田以117件专利遥遥领先其他企业,其专利数量占前10总量的22.8%。中国公司有4家上榜,分别是上海氢枫能源技术有限公司、张家港氢云新能源研究院有限公司、江苏国富氢能技术装备股份有限公司、上海舜华新能源系统有限公司。4家公司专利数量占前10专利申请总量的45.03%。从专利申请数量的年度分布趋势来看,国内对于氢气加注相关技术的研发最早可追溯至北京航天试验技术研究所于2009年申请的(CN101956899A) 一种超高压流量调节装置,此后近10年时间,该技术领域整体专利申请较少。从2018年开始,国内企业开始加大在该技术领域的研发投入和技术积累。

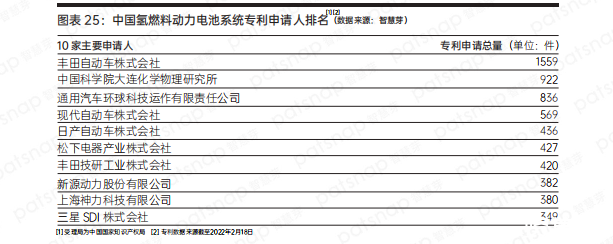

二、加注技术研发竞争格局

由于中游燃料电池动力系统所涉及的零部件众多,通常均有整车厂集中进行开发,故本研究针对燃料电池动力整体系统进行竞争格局分析。根据智慧芽全球专利数据库检索分析,氢燃料动力电池技术专利数量排名前10的申请人分别是丰田自动车株式会社、中国科学院大连化学物理研究所、通用汽车环球科技运作有限责任公司、现代自动车株式会社、日产自动车株式会社、松下电器产业株式会社、丰田技研工业株式会社、新源动力股份有限公司、上海神力科技有限公司、三星SDI株式会社。

从主要专利申请人的类别来看,国内在燃料电池动力技术领域的主要机构多为整车厂和能源科技公司。其中国内专利申请排名前10的申请人中,国外企业占据7席,包含了5家车企和2家Tier1供应商。而中国仅3家企业和科研院所进入前10,分别是中国科学院大连化学物理研究所、新源动力股份有限公司和上海神力科技有限公司。从专利申请数量的年度分布趋势来看,中国和国外在该领域的技术研究基本同时起步。其中,丰田汽车、通用汽车、本田汽车和日产汽车在2005-2009年和2015-2019年两个时间段申请了大量该技术领域的专利。而国内能源科技公司年均专利数量低于40件,在该领域的专利布局较为缓慢。

三、下游技术研发竞争格局

交通领域作为氢能消费的重要突破口,氢燃料电池汽车的发展前最较为广阔。从专利申请总量和增长速度来看均高于其他领域。故本研究将针对氢能在交通运输领域的应用进行竞争格局分析。根据智慧芽全球专利数据库检索分析,氢能在交通运输领域专利数量排名前10的申请人分别是丰田自动车株式会社、通用汽车环球科技运作有限责任公司、现代自动车株式会社、武汉格罗夫氢能汽车有限公司、丰田技研工业株式会社、起亚自动车株式会社、松下电器产业株式会社、北京亿华通科技有限公司、三星SDI株式会社、中国科学院大连化学物理研究所。

从主要专利申请人的类别来看,国内在交通运输领域的机构以车企为主。其中国外申请人占据7席,包括5家车企和2家Tier1供应商。而国内仅有3家企业和1家科研院所上榜,分别是武汉格罗夫氢能汽车有限公司、北京亿华通科技有限公司和中国科学院大连化学物理研究所。其专利数量占前10专利申请总量的19.41%。从专利申请数量的年度分布趋势来看,国外车企在该技术领域的中国市场已经持续进行了20多年的专利布局。而国内科研院所虽然起步较早,但在该技术领域并未持续形成可持续的技术转化。国内企业亿华通于2014年才申请第一件加注专利(CN104064790B) 燃料电池的压力调节系统及压力调节方法。武汉格罗夫则是从2018年才开始进行相关专利研发。

来源:36氪,中国化工信息周刊